Kādus pakalpojumus sniedz bankas?

Banku loma finanšu sistēmā un ekonomikā

Materiāls tev palīdzēs:

izprast kredītiestāžu jeb banku sektora lomu, nodrošinot mājsaimniecībām un uzņēmumiem efektīvāku finanšu resursu sadali,

iepazīties ar ierastākajiem kredītiestāžu pakalpojumiem,

apgūt finanšu prastības iemaņas un praktisko procentu likmju aprēķina lietojumu finanšu pakalpojumos.

Kredītiestāžu nozīme

Finanšu pakalpojumus sniedz vairākas iestādes – bankas, apdrošināšanas sabiedrības, krājaizdevu sabiedrības, pensiju fondi u.c., tomēr lielākie finanšu starpnieki ar plašāko pakalpojumu klāstu ir bankas, kas Latvijas tiesību aktos tiek sauktas par kredītiestādēm. Bankām ir būtiska loma ne tikai finanšu sistēmā, bet arī tautsaimniecībā kopumā, jo tās palīdz efektīvāk izvietot finanšu līdzekļus un ir aizņēmēju un to cilvēku un uzņēmumu, kuriem ir uzkrājumi, starpnieki. Vai vari iedomāties, kāda izskatītos ikdiena bez kredītiestāžu pakalpojumiem? Uzņēmēji, lai veiktu uzņēmējdarbību, varētu mēģināt aizņemties no radiem un draugiem, savukārt tie, kuri izveidojuši uzkrājumus, aizdotu saviem radiem un draugiem, kuriem personīgi var uzticēties. Šāda naudas līdzekļu aprite nešķiet sevišķi efektīva. Ko darīt uzņēmējam, kuram ir izcila ideja uzņēmējdarbības paplašināšanai, bet nav radinieku vai draugu ar uzkrājumiem, no kuriem varētu aizņemties?

Kredītiestāde (banka) — iestāde, kas piesaista uz laiku brīvos naudas līdzekļus no cilvēkiem, uzņēmumiem un valdības, izsniedz kredītus, veic norēķinus un darbības ar vērtspapīriem, valūtas maiņas u.c. pakalpojumus.

Kredītiestāžu peļņa

Kredītiestāžu darbība ir uzņēmējdarbība, un, līdzīgi kā citi uzņēmēji, kredītiestādes vēlas nopelnīt, tāpēc to klienti par pakalpojumiem maksā. Kredītiestādes ir ieinteresētas veikt šo finanšu starpniecības lomu un pelnīt gan ar aizdevuma likmes un noguldījumu likmes (tā parasti ir zemāka nekā aizdevuma likme) starpību, gan dažādām komisijas maksām (piemēram, konta apkalpošanas mēneša maksa un kredītkartes mēneša maksa). Protams, mūsdienās kredītiestādes sniedz ne tikai noguldīšanas un kreditēšanas pakalpojumus, bet arī veic norēķinus, izsniedz maksājumu kartes, veic investīcijas un sniedz apdrošināšanas un citus finanšu pakalpojumus.

Vienlaikus bankas un citi finanšu pakalpojumu sniedzēji (nebankas) spēj pielāgot dažādas aizdevumu procentu likmes dažādiem klientiem, ļaujot uzņemties arī riskantākus projektus – projektiem ar lielāku risku var tikt piemērota augstāka procentu likme.

Piemērs!

Mārtiņš kopā ar draugiem iecerējis jaunu biznesa ideju – inovatīvu aplikāciju viedtālruņiem. Lai šo ideju īstenotu, Mārtiņš gribētu dibināt jaunu start-up uzņēmumu, bet tam nepieciešams sākuma kapitāls idejas izstrādei. Konservatīva banka, kas uzņemas sniegt aizdevumus tikai drošiem biznesa projektiem, šādu klientu neapkalpotu, jo jaunajam uzņēmumam nav iepriekšējas kredītvēstures, kas pierādītu veiksmīgu aizdevuma atmaksu, kā arī nav pārliecības, ka ideja izdosies un Mārtiņš gūs peļņu un atmaksās aizdevumu. Savukārt citi finanšu pakalpojumu sniedzēji (nebankas) būtu gatavi aizdot Mārtiņam naudu, piemērojot augstāku aizdevumu procentu likmi. Neraugoties uz to, ka Mārtiņam būtu dārgāks aizdevums, viņam būtu iespēja attīstīt savu ideju un veicināt valsts tautsaimniecības izaugsmi.

Banku pakalpojumu klāsts ir ļoti plašs: dažus banku produktus, piemēram, pirkumus ar maksājumu karti vai iespēju sekot līdzi norēķinu konta atlikumam internetbankā, cilvēki izmanto vairākas reizes nedēļā vai pat dienā, savukārt citus, piemēram, dzīvokļa pirkuma kredītu, – iespējams, tikai reizi mūžā.

Noguldījums — naudas glabāšana kredītiestādē noteiktu vai nenoteiktu laiku ar noteiktiem procentiem.

Noguldījumu procentu likme — procenti, ar kādiem noguldītājs nogulda naudu kredītiestādē.

Aizdevumu procentu likme — procentu maksājums, kas jāmaksā par saņemto kredītu.

Finanšu iestāde — uzņēmums, kas nodarbojas ar finanšu operācijām:

1) bankas, krājaizdevu sabiedrības u.c.;

2) apdrošināšanas organizācijas, pensiju fondi u. c., kas iegūst līdzekļus, apdrošinot iedzīvotājus vai viņu kustamo vai nekustamo īpašumu, veidojot naudas uzkrājumus vecumdienām u.tml., un tālāk iegulda šos līdzekļus noguldījumos vai izmanto citādi, lai gūtu peļņu;

3) uzņēmumi un organizācijas, kas nodarbojas ar aizdevumu izsniegšanu.

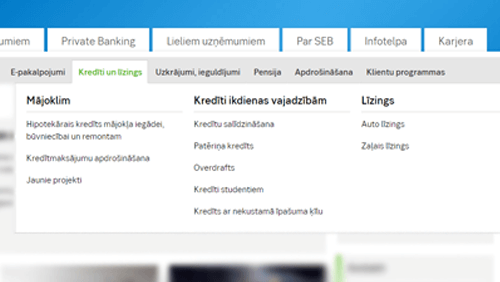

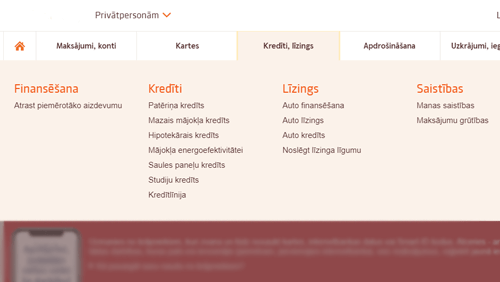

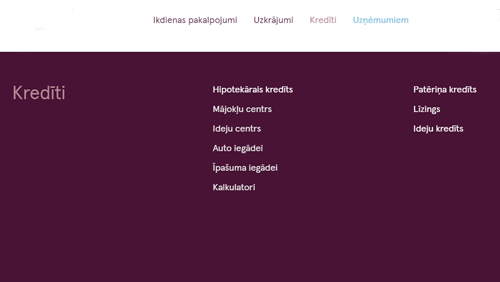

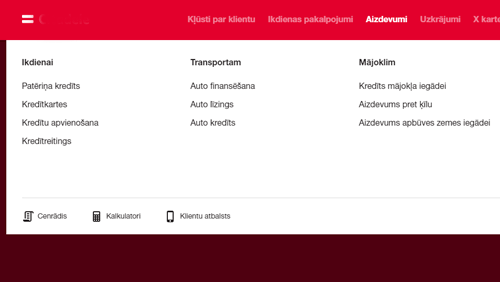

Attēls. Banku pakalpojumi

Ikdienas pakalpojumi

Maksājumi, debetkartes un kredītkartes, internetbanka

Debetkarte un kredītkarte — maksājumu kartes, ar kurām var norēķināties par pirkumiem un pakalpojumiem, kā arī izņemt vai iemaksāt naudu bankomātos.

Izvēloties universālās bankas (bankas, kuras sniedz ļoti plašu pakalpojumu klāstu) pakalpojumus, būtu pareizi novērtēt, cik ērts un izdevīgs ir piedāvātais finanšu pakalpojumu grozs kopumā (atsevišķi pakalpojumi varētu būt mazāk izdevīgi nekā citu pakalpojumu sniedzēju pakalpojumi).Ir bankas, kuras izvēlas specializāciju. Tās piedāvā augstu apkalpošanas līmeni un izdevīgus nosacījumus specifiskiem pakalpojumiem (piemēram, ieguldījumu produkti) vai klientu grupai (piemēram, turīgu klientu apkalpošana). Šādas bankas sauc par specializētām bankām.

Aizņēmumi – hipotekārais kredīts, patēriņa kredīts, līzings, kredītkartes u.c.

Aizņēmējs — persona, kas aizņemas naudu.

Uzkrājumi – noguldījumi (krājkonts, termiņnoguldījums) un ieguldījumi (ieguldījumu fondi, akcijas, obligācijas, citi finanšu instrumenti, pensiju fondi u.c.)

Vienlaikus pie bankām vēršas arī tādi cilvēki un uzņēmumi, kuriem naudas ir vairāk, nekā vajag patēriņam, tāpēc uzkrājumus tie nogulda bankās vai citos bankas piedāvātos ieguldījumos. Par šiem noguldījumiem var tikt maksāti arī procenti. Protams, uzkrājumus varētu turēt "zem matrača" jeb izvēlēties neko ar tiem nedarīt, taču šādai izvēlei ir alternatīvas izmaksas un risks – nenopelnīti procenti, kurus varētu nopelnīt, šo naudu aizdodot kādam, kam tā pašlaik ir vajadzīga, un risks, ka naudu varētu nozagt. Noguldīt līdzekļus bankās ir drošāk, jo ES valsts garantē noguldījumu līdz 100 tūkst. eiro izmaksu pat tad, ja banka kādu pēkšņi radušos apstākļu dēļ nespēj to izdarīt vai bankrotē.Uzkrājumi — neiztērēti jeb brīvie līdzekļi, kurus persona glabā vajadzību un vēlmju apmierināšanai nākotnē.

Operācijas ar valūtām un vērtspapīriem

Apdrošināšana

Apdrošināšanu var veikt apdrošināšanas kompānijās, taču šādus pakalpojumus var saņemt arī bankās. Piemēram, dažas bankas piedāvā kredītkartes, kas automātiski iekļauj ceļojuma apdrošināšanu ārvalstīs, vai riska apdrošināšanas pakalpojumus, kas ietver sauszemes transportlīdzekļu īpašnieku civiltiesiskās atbildības apdrošināšanu (gan obligāto (OCTA), gan brīvprātīgo (KASKO)), īpašuma apdrošināšanu pret uguns un dabas stihiju postījumiem u.c. Vairāk par apdrošināšanu sk. Latvijas Apdrošinātāju asociācijas interneta vietnē www.laa.lv/klientiem/ievads-apdrosinasana.

Citi pakalpojumi – individuālā apkalpošana, hibrīdprodukti

Tomēr arī ārpus kredītiestāžu sektora laika gaitā izveidojušās citas tautsaimniecības dalībnieku resursu pārdales iespējas, ļaujot aizdot un aizņemties resursus ārpus ierastās banku kredītu prakses.

Bieži vien uzņēmumi viens otram piegādā preces, dažkārt paredzot veikt samaksu vēlāk. Šajā laikā preču saņēmējs naudu, kas būtu jāmaksā par saņemtajām precēm, var ieguldīt ražošanā, pārstrādāt šīs preces vai izdevīgi tās pārdot un pēc noteiktā termiņa atdot naudu preču piegādātājam, protams, ar procentiem.

Obligācijas

Pārbaudi sevi

1.1. uzdevumsInteresanti!

Aģentūra LETA vēsta, ka Valsts kase, kas veic Latvijas valsts finanšu pārvaldi, 2019. gada 12. februārī starptautiskajos finanšu tirgos emitēja obligācijas ar 30 gadu termiņu, piesaistot finansējumu 700 milj. eiro apjomā ar ienesīgumu 1.929%. Attiecīgā laidiena obligācijas iegādājās vairāk nekā 70 investoru galvenokārt Eiropas valstīs. Vairāk par valsts finansēm sk. Valsts kases interneta vietnē. A

Nebanku pakalpojumi

Nebanku finanšu institūcijas — finanšu institūcijas, kas sniedz dažādu veidu finanšu pakalpojumus, taču tām nav licences kredītiestādes darbībai un ir atšķirīgas uzraudzības prasības.

Pārbaudi sevi

1.2. uzdevumsPapildu materiāls

Pazīstamākie kredītu veidi ir šādi:

| Kredīta veids | Apraksts |

| Patēriņa kredīts | Aizdevums privātpersonām, kuru piešķir gan bankas, gan nebanku kredītdevēji. Parasti to izsniedz uz vienu vai vairākiem gadiem un atmaksā pakāpeniski, katru mēnesi veicot maksājumu. Piemērots situācijai, kad nepieciešama konkrēta naudas summa noteiktam mērķim vai pirkumam (vienreizējam tēriņam), piemēram, mājokļa remontam, sadzīves tehnikas iegādei, automobiļa iegādei, ārstēšanās izmaksu segšanai u.c. mērķiem. |

| Kredītkarte | Maksājumu karte, kas piesaistīta atsevišķam norēķinu kontam ar kredītlimitu. Atšķirībā no patēriņa kredīta, ja kredītkartes iztērētais kredītlimits ir daļēji vai pilnībā atmaksāts, limitu var izmantot atkārtoti. Piemērota situācijām, ja neliels aizdevums nepieciešams ik pa laikam vai arī kā rezerve dažādām situācijām (piemēram, dodoties ceļojumā). Izsniedz gan bankas, gan nebanku kredītdevēji. Reizēm kopā ar kredītkarti tiek piedāvāti papildu labumi, piemēram, ceļojuma un pirkumu apdrošināšana. |

| Kredītlīnija | Piemērota tad, ja nepieciešamo kredīta summu vēlas izmantot pakāpeniski, pa daļām. Aizdevējs piešķir kredītlīnijas limitu (bankas to piešķir aizņēmēja algas kontam), atļaujot aizņēmējam izmantot aizdevēja naudas līdzekļus līdz noteiktam kredītlīnijas limitam, maksājot procentus par limita izmantošanu. Parasti kredītlīnijas limita darbības termiņš ir viens gads, bet var būt arī ilgāks termiņš. |

| Ātrais kredīts | Par ātro kredītu parasti sauc nebanku kreditētāju aizdevumu, kas noslēgts, izmantojot interneta, telekomunikāciju vai cita veida distances saziņas līdzekli. Parasti tas ir nelielas summas aizdevums, kas jāatmaksā pēc 7, 14 vai 30 dienām, taču, sagatavojot aizdevuma samaksas grafiku, var tikt noteikts arī ilgāks termiņš. Piemērots neparedzētām situācijām, kad ātri nepieciešami naudas līdzekļi, tomēr jāņem vērā, ka šādiem aizdevumiem bieži vien ir ļoti augstas procentu likmes, kas nozīmē, ka būs jāatmaksā krietni lielāka naudas summa nekā pats aizņēmums. |

| Hipotekārais kredīts | Kredīts nekustamā īpašuma iegādei vai kredīts, kura atmaksāšana nodrošināta ar nekustamā īpašuma hipotēku (Zemesgrāmatu nodaļa pēc kredītdevēja pieprasījuma reģistrē ķīlu (hipotēku) nekustamajam īpašumam). Aizdevuma neatmaksāšanas gadījumā kredītdevējs tiesas ceļā pārdod ķīlu izsolē. |

| Studiju kredīts | Ilgtermiņa aizdevums, kas paredzēts mācību maksas segšanai gan pilna, gan nepilna laika studentiem. Bankas piedāvā segt līdz 100% no studiju maksas bez valsts galvojuma. Bankas konkurē par iespēju studiju kredītu izsniegt ar valsts galvojumu. |

| Studējošā kredīts | Ilgtermiņa aizdevums, kas paredzēts studenta ikdienas izdevumu segšanai – transporta izdevumiem, maksai par dienesta viesnīcas izmantošanu, grāmatu iegādei un citu izdevumu segšanai. Studējošā kredīta apjoms vienam studējošajam mēnesī Latvijas augstākās izglītības iestādēs nepārsniedz 80% no valstī noteiktās minimālās mēneša |

| Preču vai Pakalpojumu pirkums ar atliktu maksājumu (preces uz nomaksu) | Preču vai pakalpojumu pirkšana uz nomaksu, maksājot kredītdevējam maksājumus saskaņā ar līgumu. Atšķirībā no finanšu līzinga pircējam uzreiz ir īpašumtiesības uz nopirkto preci. |

| Finanšu līzings | Šo aizdevuma veidu visbiežāk izmanto automobiļa iegādei. Līzinga devējs (piemēram, banka) iegādājas līzinga ņēmēja (piemēram, bankas klienta) izvēlēto līzinga objektu, iegūstot uz to īpašumtiesības, un nodod šo objektu līzinga ņēmējam lietošanā. Līzinga perioda laikā līzinga ņēmējs katru mēnesi veic maksājumus, sedzot līzinga objekta vērtību. Tiklīdz nokārtotas visas līzinga līgumā noteiktās saistības, līzinga objekts nonāk līzinga ņēmēja īpašumā. |

| Operatīvais līzings (noma) | Operatīvā līzinga gadījumā līzinga devējs (piemēram, banka) iegādājas līzinga ņēmēja izvēlēto līzinga objektu un nodod to līzinga ņēmēja (piemēram, bankas klienta) lietošanā (nomā) līdz noteiktam termiņam. Šajā laikā līzinga ņēmējs veic līzinga maksājumus, izmaksājot līzinga amortizācijas (nolietojuma) vērtību. Līgumam beidzoties, līzinga ņēmējam ir vairākas iespējas: a) pagarināt līzinga līgumu (pārformējot to par finanšu līzingu) un pakāpeniski atmaksāt atlikušo līzinga objekta vērtību; b) izmantot izpirkšanas tiesības par iepriekš atrunāto vērtību; c) nodot izpirkšanas tiesības citai personai, atdot līzinga objektu pārdevējam. Parasti operatīvo līzingu izmanto, lai iegādātos jaunu automobili. |

| Pilna servisa līzings | Līzinga ņēmējs saņem lietošanā ne tikai līzinga objektu, bet izmanto vēl citas līzinga devēja piedāvātās priekšrocības. Piemēram, līzinga devējs veic sauszemes transportlīdzekļu īpašnieku civiltiesiskās atbildības obligāto apdrošināšanu (OCTA), brīvprātīgo sauszemes transportlīdzekļu apdrošināšanu (KASKO), vadītāja un pasažieru apdrošināšanu, automobiļa reģistrēšanu Ceļu satiksmes drošības direkcijā (CSDD), sedz ikgadējās transporta līdzekļa nodevas un tehniskās apskates izmaksas, regulāri rūpējas par spēkrata apkopi visa perioda laikā, nodrošina automobiļa transportēšanu uz servisu un no tā, nodrošina klienta transportlīdzekli ar ziemas riepu komplektu u.tml. Izmaksas, kas rodas, izmantojot papildu atrunātos pakalpojumus, līzinga ņēmējs samaksā pakāpeniski, tās tiek pievienotas mēneša līzinga maksājumam. |