Vai visu var saukt par naudu?

Alternatīvie naudas veidi

Šajā nodaļā atradīsi tēmas:

- Kas ir kriptoaktīvi?

- Kā tiek noteikta kriptoaktīvu vērtība?

- Kriptoaktīvu veidi

- Kā kriptoaktīvu projekti piesaista naudu?

- Kriptoaktīvu iegāde

- Kur un kā tiek glabāti kriptoaktīvi?

- Kā pārvērst kriptoaktīvus skaidrā naudā?

- Kriptoaktīvu pielietojums

- Tiesiskais regulējums un nodokļi

- Riska faktori

- Fakti par kriptoaktīviem

Kriptoaktīvu pasaule ir piedzīvojusi strauju izaugsmi. Pēdējos gados to pirkšanas, pārdošanas un glabāšanas darījumi ir kļuvuši daudz vienkāršāki un pieejamāki.

Kriptoaktīvu iegādes mērķis ir nopelnīt, un tos izmanto maksājumu veikšanai.

1. Kas ir kriptoaktīvi?

Kriptoaktīvi (crypto-asset), bieži saukti arī par kriptovalūtām, ir digitāla valūta, kas izmanto kriptogrāfiju, lai nodrošinātu darījumu drošību, pārbaudītu transakcijas un kontrolētu jaunu vienību emisiju (izlaišanu). To ir iespējams nodot un uzglabāt elektroniski, izmantojot sadalītās virsgrāmatas tehnoloģiju.Atšķirībā no oficiālajām valūtām vai aktīviem:

- kriptoaktīviem nav fiziskas formas – tie ir digitāli;

- lielākā daļa no tiem ir decentralizēti – tos nekontrolē valdības vai centrālās bankas.

2. Kā tiek noteikta kriptoaktīvu vērtība?

Kriptoaktīvu vērtību pamatā nosaka tirgus pieprasījums – tas ir atkarīgs no tā, cik daudz pircēji ir gatavi samaksāt par šiem aktīviem.Ir arī tādi kriptoaktīvi, kuru vērtība ir stabila. To cenas stabilitāti nodrošina tās piesaiste kādai konkrētai vērtībai, visbiežāk kādai valūtai – piemēram, eiro vai ASV dolāram:

Tether (USDT) ir kriptoaktīvs, ko sauc par stabilo monētu (stablecoin). Tā ir viena no pasaules populārākajām un plašāk izmantotajām stabilajām monēta. Tās vērtība ir piesaistīta oficiālai valūtai – visbiežāk ASV dolāram. Tas nozīmē, ka 1 USDT parasti ir vienāds ar 1 ASV dolāru (attiecība 1:1).

Emitents ir persona vai organizācija, kas emitē (izlaiž) finanšu instrumentus, piemēram:

- ja uzņēmums izdod akcijas, tas kļūst par akciju emitentu;

- ja tiek izveidoti jauni kriptoaktīvi, to izveidotājs ir attiecīgo kriptoaktīvu emitents.

Pirmais kriptoaktīvs, Bitcoin (BTC), parādījās 2009. gadā, un tas kļuva par līderi kriptoaktīvu pasaulē, piedāvājot jaunu veidu, kā veikt decentralizētas un drošas finanšu transakcijas, izmantojot blokķēdes tehnoloģiju.

Bitcoin (BTC) ātri ieguva popularitāti, un tā vērtība būtiski pieauga, pārsniedzot 1 trilj. ASV dolāru un piesaistot milzu interesi visā pasaulē.

3. Kriptoaktīvu veidi

Elektroniskās naudas žetons (EMT – electronic money token)- tā emitenti var būt tikai kredītiestādes vai elektroniskās naudas iestādes;

- piesaistīts vienai oficiālās valūtas vērtībai;

- pielīdzināms elektroniskajai naudai;

- netiek maksāti procenti.

Piemēram, ja par 1 eiro var nopirkt vairāk nekā 1 dolāru, tad eiro ir vērtīgāks par dolāru. Kriptobankomāti ir izplatīti daudzās valstīs, un tie ļauj izņemt oficiālo valūtu tieši no kriptoaktīvu konta, izmantojot kriptoaktīvu norēķinu karti. Pašlaik Latvijā šādu bankomātu nav.

Aktīvam piesaistīts žetons (ART – asset-referenced token)

- piesaistīts citam aktīvam, vienai vai vairākām oficiālajām valūtām, citiem kriptoaktīviem vai to kombinācijai;

- var tikt izpirkts par tirgus vērtību;

- netiek maksāti procenti.

Pārējie kriptoaktīvi

- norēķinu vai patēriņa žetoni – tos izmanto tirdzniecībā vai kā "iekšējo valūtu", piemēram, spēlēs;

- decentralizētie kriptoaktīvi, piemēram, Bitcoin (BTC), kam:

- nav viena emitenta;

- nav centrālās kontroles;

- kas balstīti uz kopienas uzticību un tehnoloģiju;

- patēriņa žetoni (utility Tokens):

- dod piekļuvi kādam pakalpojumam vai produktam;

- bieži izmantoti start-up projektos, spēlēs u. c.;

- vērtspapīru žetoni (security Tokens):

- digitāli pārstāv tradicionālos finanšu instrumentus, piemēram, akcijas, obligācijas;

- regulēti finanšu tirgos;

- sniedz tiesības uz peļņu, dividendēm u.c.

- NFT (Non-Fungible Tokens):

- unikāli, neaizstājami žetoni;

- apliecina īpašumtiesības uz konkrētiem objektiem, piemēram, digitālu mākslas darbu.

Everydays: the First 5000 Days ir digitāls mākslas darbs, kuru radījis mākslinieks Maiks Vinkelmans (Mike Winkelmann), kas zināms kā Beeple. Šis darbs ir 5000 digitālo attēlu kolāža, kurus Vinkelmans izveidoja savā Everydays sērijā. Ar šo darbu saistītais NFT (neaizstājamais žetons) tika pārdots par 69,3 miljoniem ASV dolāru izsoļu namā Christie's 2021. gadā. Tas kļuva par vienu no dārgākajiem pārdotajiem NFT mākslas darbiem pasaulē.

4. Kā kriptoaktīvu projekti piesaista naudu?

Lai attīstītu un īstenotu kriptoaktīvu projektus, to izstrādātājiem ir nepieciešams finansējums.

Naudu var piesaistīt dažādos veidos.

Bieži vien agrīnajiem investoriemtiek piedāvātas:

- atlaides žetona cenai;

- īpašas priekšrocības;

- agrīna piekļuve projektam.

- to vērtība laika gaitā pieaugs;

- projekts kļūs veiksmīgs un žetoni iegūs plašāku lietojumu.

Šāda ieguldīšana vienmēr ir saistīts ar noteiktu risku, jo projekti var arī neattīstīties, kā plānots.

Žetonu pārdošana (token sales) ir process, kurā tiek pārdoti digitālie žetoni investoriem, lai iegūtu nepieciešamos līdzekļus kriptoaktīvu projekta izstrādei un darbībai, līdzīgi kā uzņēmumi tradicionālajā finanšu sistēmā piesaista naudu ar akciju vai citu finanšu instrumentu emisiju (izlaišanu).

Galvenie žetonu pārdošanas veidi

Sākotnējais žetonu piedāvājums (ICO – Initial Coin Offering).Šajā procesā projekta attīstītājs emitē (izlaiž) un pārdod noteiktu skaitu jaunizveidotu kriptoaktīvu jeb žetonu agrīnajiem investoriem, lai piesaistītu finansējumu projektam. Brīva žetonu pārdošana.

Biržās organizēts piedāvājums (IEO - Initial Exchange Offering).

Šis ir līdzīgs ICO, bet žetonu pārdošanu organizē kriptobirža, kas pārbauda projektu. Tas sniedz nedaudz lielāku drošību investoriem. Žetonus uzreiz var tirgot biržā, kur tie tika piedāvāti.

Tokenizētu vērtspapīru piedāvājums (STO - Security Token Offering).

Žetoni pārstāv reālus aktīvus, piemēram, uzņēmuma daļas vai īpašumu. Šie piedāvājumi ir stingri regulēti un līdzīgi akciju tirdzniecībai. STO ir drošāks, bet paredzēts nopietnākiem investoriem.

Attēls: Aktīvu tokenizācijas process

5. Kriptoaktīvu iegāde

Kā par eiro, kas glabājas kontā, iegādāties pirmo kriptoaktīvu? Pirms iegādājies kriptoaktīvus, uzdod sev svarīgus jautājumus:- Kāds ir mans mērķis, izvēloties šo kriptoaktīvu?

- Vai man ir izpratne par kriptoaktīviem un to īpatnībām un izmantošanas iespējām?

- Vai es saprotu riskus, kas saistīti ar kriptoaktīvu izmantošanu, piemēram, cenas svārstību risku?

Rīkojies atbildīgi.

Ieguldi tikai to, ko vari atļauties zaudēt.

Izvērtē informāciju pirms katra lēmuma!

Ja esi izlēmis iegadāties kriptoaktīvu, rīkojies šādi.

- Izvēlies Eiropas Savienības (ES) licencētu centralizētu kriptoaktīvu biržu ar labu reputāciju, stingrām drošības prasībām un kvalitatīvu klientu atbalstu. Pārbaudi licenci ES MiCA reģistrā.

- Pārbaudi, vai birža piedāvā drošības funkcijas, piemēram, drošu privāto atslēgu glabāšanu, ja tā tiek nodrošināta, vai divu faktoru autentifikāciju (2FA), piekļūstot savam kontam tiešsaistē.

- Reģistrējies un atver kontu, norādot nepieciešamos datus, veicot identifikācijas procesu, iesniedzot nepieciešamos dokumentus un apstiprinot piekrišanu noteikumiem.

- Papildini savu kriptoaktīvu biržas kontu, veicot kriptoaktīvu pirkumu ar oficiālo valūtu, piemēram eiro, vai ar citu kriptoaktīvu.

Privātā atslēga ir slepena un nodrošina pilnīgu piekļuvi tās īpašnieka naudas līdzekļiem – tās aizsardzība ir būtiska drošībai.

Piemēram, privātās atslēgas piemērs varētu izskatīties šādi: 4f8d6a45bcd354c7a7c5c36b74396be123a92bb1a1f2c0adb1544fdb520a0bbf6. Kur un kā tiek glabāti kriptoaktīvi?

Kriptoaktīvi tiek glabāti digitālajos makos (kontos), kas tiek reģistrēti sadalītās virsgrāmatas adresē. Kriptoaktīvi atrodas blokķēdē, bet kriptoaktīvu maks darbojas kā atslēga, kas ļauj piekļūt šiem līdzekļiem un veikt darījumus.

Pirmo blokķēdi 1991. gadā izgudroja Stjuarts Heibers (Stuart Haber) un V. Skots Storneta (W.Scott Stornetta), kuri izstrādāja kriptogrāfisku sistēmu digitālo dokumentu drošībai.

Kriptoaktīvu makus iedala divos veidos.

Karstajā makā (hot wallet), kas ir savienots ar internetu un tiek izmantots ikdienas darījumiem. Tas nodrošina piekļuvi līdzekļiem, bet ir vairāk pakļauts tiešsaistes apdraudējumiem, piemēram, kiberuzbrukumiem. Karstie maki ietver tīmekļa makus, mobilos makus un programmatūras makus;

Aukstajā makā (cold wallet), kas ir bezsaistes glabāšanas risinājums, kur privātās atslēgas tiek glabātas ārpus interneta savienojamības. Tas nodrošina augstāku drošības līmeni, jo ir mazāk pakļauts kiberuzbrukumiem. Aukstie maki ietver aparatūras makus, piemēram, USB spraudņus, un papīra makus, kas ir fiziski dokumenti, kuros tiek turētas privātās un publiskās atslēgas.

Komisijas

KomisijasLai reģistrētu katru darījumu blokķēdē, ir nepieciešami resursi. Visbiežāk tiek iekasēta komisijas maksa, ko sauc par gas fee un kas seko konkrētam kriptoaktīvam, piemēram, Ether (Ethereum (ETH) ir blokķēde), kura cena ir svārstīga un var būtiski pieaugt, kad tirgū notiek daudz darījumi. Šādos gadījumos katram darījumam tiek piemērota paaugstināta komisijas maksa.

Gas fee ir maksa, kas tiek piemērota par darījumu izpildi blokķēdes tīklā.

7. Kā pārvērst kriptoaktīvus skaidrā naudā?

Ir vairāki veidi, kā apmainīt kriptoaktīvus pret oficiālo valūtu, piemēram, eiro.Maiņa pret oficiālo valūtu

Pārdodot (mainot) kriptoaktīvus, piemēram, Bitcoin (BTC) pret eiro kriptoaktīvu biržās vai tirdzniecības platformās. Pēc pārdošanas tu saņem eiro savā bankas kontā.Kriptoaktīvu kartes

Daži pakalpojumu sniedzēji piedāvā kriptoaktīvu kartes, kas ļauj izmantot kriptoaktīvus maksājumiem vai izņemšanai no bankomātiem, kuru pakalpojumu sniedzēji piedāvā norēķinus ar kriptoaktīviem. Biežāk gan norēķini ar pārdevēju notiek tradicionālajā valūtā, bet kriptoaktīvu birža konvertē klienta kontā esošos kriptoaktīvus tradicionālajā valūtā, piemērojot komisijas maksu un biržas maiņas kursu. Maiņas kurss, ko piemēro birža, var tikt noteikts pēc tās ieskatiem, jo biržas bieži izmanto savu cenu politiku vai maiņas kursā iekļauj papildu komisijas maksu.Izņemšana bankomātā

Kriptobankomāti ir izplatīti daudzās valstīs, un tie ļauj izņemt oficiālo valūtu tieši no kriptoaktīvu konta, izmantojot kriptoaktīvu norēķinu karti. Pašlaik Latvijā šādi bankomāti nav pieejami.Savstarpēji (peer-to-peer; P2P) darījumi

Izmantojot P2P platformas, tu ļauj tieši pārdot kriptoaktīvus citiem lietotājiem, vienojoties par maksājumu metodi, piemēram, bankas pārskaitījums, PayPal u. c., lai saņemtu oficiālo valūtu.8. Kriptoaktīvu pielietojums

Kur un kā tiek izmantoti kriptoaktīvi?Maksājumi un apmaiņa

Kriptoaktīvus var izmantot kā maksāšanas vai maiņas līdzekli preču un pakalpojumu iegādei. Tie nodrošina alternatīvu tradicionālajiem maksājumu veidiem, īpaši digitālajā vidē.Starpvalstu maksājumi

Kriptoaktīvi ir īpaši noderīgi starpvalstu maksājumu veikšanai, jo ļauj pārskaitīt līdzekļus ātri un ar zemām komisijas maksām, īpaši valstīs, kur tradicionālā maksājumu infrastruktūra ir vāji attīstīta.Pamatkapitāla apmaksa

Latvijā uzņēmumi var izmantot kriptoaktīvus pamatkapitāla apmaksai saskaņā ar Komerclikuma prasībām.Investīcijas

Kriptoaktīvus var iegādāties un turēt kā ieguldījumu, cerot uz to vērtības pieaugumu.Decentralizētās finanses (DeFi)

DeFi risinājumi ļauj lietotājiem aizdot un aizņemties līdzekļus, veikt ieguldījumus un nopelnīt procentus par aizdotajiem kriptoaktīviem, izmantojot viedos līgumus bez starpniekiem. Tomēr jāņem vērā, ka šobrīd DeFi nav pilnībā regulētas, un darbības šajā vidē ir saistītas ar augstu risku, tostarp iespēju pilnībā zaudēt ieguldītos līdzekļus.Viedie līgumi (smart contracts)

- Viedie līgumi ir automātiski izpildāmi digitāli līgumi, kuros līguma nosacījumi ir ieprogrammēti kodā un tiek automātiski izpildīti, kad ir izpildīti iepriekš noteikti nosacījumi. Tie darbojas uz blokķēdes tehnoloģijas pamata un ļauj veikt darījumus bez starpniekiem, nodrošinot pārredzamību, drošību un efektivitāti.

- Viedie līgumi bieži tiek izmantoti DeFi platformās, NFT pārdošanā, apdrošināšanā un citās jomās, kur nepieciešams automatizēt līguma izpildi. Tomēr jāņem vērā, ka to darbība ir neatgriezeniska – kļūdas kodā var radīt finansiālus zaudējumus, un pašlaik juridiskais regulējums daudzviet vēl tikai attīstās.

- Svarīgi arī atzīmēt, ka DeFi pakalpojumu sniedzēji nav atbrīvoti no prasības saņemt atļauju, ja to piedāvātie pakalpojumi būtībā atbilst tradicionāli regulētiem finanšu pakalpojumiem, piemēram, aizdevumu izsniegšanai.

Ziedojumi

Kriptoaktīvus bieži izmanto arī kā ziedojumus dažādām organizācijām vai cilvēkiem, īpaši vietās, kur tradicionālās bankas nevar nodrošināt pakalpojumus.Riska kapitāls (venture capital)

Kriptoaktīvi tiek izmantoti arī kā ieguldījums uzņēmumos, kas darbojas jaunos vai inovatīvos sektoros, kas attīsta jaunus risinājumus un tehnoloģijas. Šādi ieguldījumi parasti saistīti ar augstāku risku apmaiņā pret iespējamu lielāku atdevi nākotnē.Kolektīvais finansējums (crowdfunding)

Mazāka mēroga projekti var piesaistīt līdzekļus no plašas investoru sabiedrības. Šāda pieeja bieži tiek izmantota kriptoaktīvu un blokķēdes risinājumu izstrādei, un tā var notikt dažādās platformās, kas ļauj investoriem ieguldīt mazākas summas apmaiņā pret žetoniem vai citām priekšrocībām. Tomēr jāņem vērā, ka arī šāda veida pakalpojumu sniedzēji nav atbrīvoti no atļaujas saņemšanas, ja to darbība atbilst tradicionālajiem regulējamajiem finanšu pakalpojumiem – piemēram, ieguldījumu piesaistei vai vērtspapīru emisijai.Likmēšana (staking)

Likmēšana ir process, kurā kriptoaktīvu turētāji piedalās blokķēdes tīkla uzturēšanā un drošības veicināšanā, uz noteiktu laiku bloķējot savus žetonus. Par piedalīšanos šajā procesā dalībnieki saņem atlīdzību, piemēram, jaunus žetonus vai komisijas maksas.9. Tiesiskais regulējums un nodokļi

Kriptoaktīvu tiesiskais regulējums Eiropas Savienībā

Eiropas Parlamenta un Padomes 2023. gada 31. maija regula Nr. 2023/1114 par kriptoaktīvu tirgiem nosaka vienotu Eiropas Savienības tiesisko regulējumu kriptoaktīvu pakalpojumu sniegšanai un emisijai (izlaišanai).Regula nosaka, ka, lai sniegtu kriptoaktīvu pakalpojumus vai veiktu noteikta veida kriptoaktīva emisiju (izlaišanu) Latvijā, ir jāsaņem attiecīga darbības atļauja, kuru izsniedz Latvijas Banka.

Saņemot darbības atļauju Latvijā, kriptoaktīvu pakalpojumu sniedzējs vai kriptoaktīvu emitents var sniegt pakalpojumus visā Eiropā. Detalizētu informāciju par darbības atļaujas saņemšanas iespējām Latvijā tu vari iegūt Latvijas Bankas tīmekļvietnē.Minētā regula attiecībā uz aktīviem piesaistīto žetonu un elektroniskās naudas žetonu emisiju tiek piemērota ar 2024. gada 30. jūniju, bet attiecībā uz citu žetonu emisiju un kriptoaktīvu pakalpojumu sniegšanu – ar 2024. gada 30. decembri.

Eiropas Parlamenta un Padomes regulas Nr. 2023/1114 mērķi ir nodrošināt:

- inovāciju kriptoaktīvu jomā;

- patērētāju un ieguldītāju aizsardzību;

- finanšu stabilitāti;

- vienādus darbības nosacījumus licencētiem pakalpojumu sniedzējiem Eiropā.

Regula Nr. 2023/1114 ir spēkā visā Eiropas Savienībā, bet pārejas periodā dažādas valstīs tās piemērošana var nedaudz atšķirties. Tas var ietekmēt arī patērētāju tiesības aizsardzības līmeni.

Nodokļi, kas attiecas uz kriptoaktīviem

Darījumi ar kriptoaktīviem ir līdzvērtīgi darījumiem ar finanšu instrumentiem, piemēram, akcijām, ETF fondiem, ieguldījumu fondiem u. c. Ienākumi no tiem ir apliekami ar kapitāla pieauguma nodokli.Latvijā, kriptoaktīviem izmantojot ieguldījumu kontu, atļauts maksāt nodokli tikai par summu, kas tiek izņemta no konta un pārsniedz tajā veiktās iemaksas kopš konta atvēršanas brīža. Uzzini vairāk par kontu veidiem šeit.

Metodiskais materiāls - Ienākums no virtuālās valūtas (kriptoaktīvu) pārdošanas

10. Riska faktori

Kriptoaktīvu riski: kas jāzina ikvienam investoram?Iegādājoties kriptoaktīvus, ir svarīgi saprast ar to saistītos riskus.

Krāpniecības risks

Kriptoaktīvu tirgus ir pievilcīga vide krāpniekiem, jo tam raksturīga anonimitāte, regulējuma nepilnības un ātra maksājumu izpilde. Investoriem jābūt uzmanīgiem, jo bieži tiek veidoti mākslīgi projekti, kas sola augstu peļņu, bet realitātē projekta īpašnieki pazūd līdz ar investoru naudas līdzekļiem.

Bitconnect bija viena no vispazīstamākajām kriptoaktīvu piramīdas shēmām, kas darbojās no 2016. gada līdz 2018. gadam. Projekts solīja ieguldītājiem nereālus ienākumus līdz pat 1 % dienā, izmantojot it kā īpašu tirdzniecības algoritmu. Bitconnect žetona (BCC) vērtība kāpa strauji līdz brīdim, kad 2018. gada janvārī projekts pēkšņi tika slēgts, izraisot žetona sabrukumu un milzīgus zaudējumus tūkstošiem investoru visā pasaulē. Daudzas regulējošās iestādes, to vidū ASV Vērtspapīru komisija (SEC), vēlāk atzina Bitconnect par klasisku Ponci (Ponzi) shēmu. Tā kļuva par brīdinājuma piemēru kriptopasaulē un bieži tiek pieminēta, runājot par krāpniecības riskiem.

Nepietiekama likviditāte un lielas cenu svārstības

Kriptoaktīviem ir raksturīga liela cenu mainība – vērtība var strauji pieaugt vai sarukt pat dažu stundu laikā. Daži aktīvi var būt nelikvīdi – tas nozīmē, ka investori var saskarties ar grūtībām tos pārdot, jo trūkst pircēju.Tirgus un lielo dalībnieku manipulāciju risks

Kriptoaktīvu tirgus pašlaik nav pilnībā regulēts, un tas rada iespējas tā dēvētajiem "vaļiem" – lieliem aktīvu (naudas) turētājiem – mākslīgi ietekmēt cenas. Veicot lielus pirkumus vai pārdošanas darījumus, tie var izraisīt straujas un mānīgas tirgus kustības, kas savukārt var maldināt mazākus investorus un radīt nepamatotu tirgus situāciju.Kriptoaktīva patiesā vērtība

Kriptoaktīvu patieso vērtību bieži ir sarežģīti novērtēt. Atšķirībā no tradicionālajiem aktīviem, piemēram, akcijām, kuru vērtība balstās uz uzņēmuma finanšu rezultātiem un ienākumu plūsmu, daudzu kriptoaktīvu vērtība pamatā balstās uz tirgus pieprasījumu un nākotnes cenu gaidām. Tas nozīmē, ka to cena bieži vien neatspoguļo reālu ekonomisko pamatojumu, bet drīzāk spekulatīvas cerības.Biržu negodprātīga rīcība

Risks, ka birža neīstenos investora darījumus investora interesēs, bet savās. Kriptoaktīvu biržas var darboties pretēji investora interesēm – aizkavēt izmaksas, manipulēt ar likvidāciju brīžiem vai izmantot klientu aktīvus citām darbībām. Šāda prakse ir īpaši izplatīta neregulētās platformās jeb biržās.Manipulācijas DeFi un blokķēdēs

Decentralizētās finanses (DeFi) piedāvā autonomus finanšu pakalpojumus, bet tās nav pasargātas no manipulācijām. Tiek izmantotas kļūdas viedajos līgumos, rug pull shēmas un citas metodes, lai investoru līdzekļus nepamanīti izņemtu no aprites.Naudas atmazgāšanas risks

Risks būt līdzdalībniekam naudas atmazgāšanā. Kriptoaktīvi var tikt izmantoti nelikumīgām darbībām, tostarp naudas atmazgāšanai. Investējot nezināmās platformās vai tās izmantojot, lietotāji riskē neapzināti kļūt par noziedzīgu darījumu dalībniekiem, un tas var radīt juridiskas sekas.Kiberdrošības apdraudējumi

Kriptoaktīvi tiek glabāti digitālos makos un biržās, kas var būt pakļauti hakeru uzbrukumiem. Ja platforma tiek uzlauzta vai investora privātās atslēgas tiek nozagtas, līdzekļi var tikt neatgriezeniski zaudēti, jo blokķēdes darījumus nevar atcelt.

2025. gada 21. februārī tika veikta līdz šim vērienīgākā kriptoaktīvu zādzība, kuras laikā no kriptoaktīvu biržas Bybit tika nozagti aptuveni 400 000 Ethereum (ETH), kuru vērtība tajā brīdī pārsniedza 1.4 mljrd. ASV dolāru. Hakeriem izdevās nozagtos līdzekļus veiksmīgi konvertēt un legalizēt. Tas ir ne tikai ir lielākais kriptoaktīvu zādzības gadījums vēsturē, bet arī norāda uz augošajiem kiberdrošības riskiem kriptoaktīvu nozarē, īpaši attiecībā uz valsts atbalstītām hakeru grupām.

Centralizēto platformu (CEX - centralizētās biržas) risks

Lai gan kriptoaktīvi tiek pozicionēti kā decentralizēti, lielākā daļa lietotāju glabā tos centralizētās biržās. Lietotājs faktiski nekontrolē savus līdzekļus. Ja šī platforma bankrotē vai tiek slēgta, lietotāji var zaudēt piekļuvi saviem līdzekļiem, piemēram, FTX kriptoaktīvu platformas (biržas) sabrukums.

FTX bija viena no lielākajām kriptoaktīvu biržām pasaulē, kas 2022. gadā pēkšņi sabruka, atklājot apmēram astoņu miljardu dolāru klientu līdzekļu iztrūkumu. Birža nelikumīgi izmantoja klientu naudu saistītā uzņēmuma Alameda Research darījumos. Šis skandāls izraisīja milzīgu uzticības krīzi visā kriptoaktīvu nozarē un finansiālus zaudējumus daudziem investoriem. Sabrukums parādīja sistēmiskus trūkumus centralizētās kriptobiržās un uzraudzības nepietiekamību.

Decentralizēto platformu (DEX - decentralizētas biržas) risks

DEX platforma darbojas uz viedajiem līgumiem, kas automātiski izpilda darījumus. Ja šajos līgumos ir kļūdas vai drošības caurumi, ļaunprātīgi lietotāji var nozagt līdzekļus, manipulēt ar cenām, kā arī nelikumīgi tiek izņemti visi pieejamie kriptoaktīvi.Viedie līgumi (smart contracts) ir automātiski izpildāms digitāls līgums, kurā līguma nosacījumi ir ieprogrammēti kodā un tiek izpildīti automātiski, kad ir izpildīti iepriekš definēti notikumi. Tas darbojas uz blokķēdes pamata, tāpēc ir pārskatāms, drošs un neatceļams – to nevar mainīt un apturēt pēc aktivizēšanas.

DEX biržas ir atvērtas un decentralizētas platformas, kur bieži tiek piedāvāti jauni vai maz zināmi kriptoaktīvi. Tām parasti ir augsts privātuma līmenis, bet arī zemāka likviditāte nekā centralizētam biržām (CEX).

Decentralizētas biržas ir, piemēram, Uniswap un Pancakeswap.

2024. gada maijā Japānas kriptoaktīvu birža DMM Bitcoin (BTC) piedzīvoja lielu uzbrukumu, zaudējot vairāk nekā 4 500 Bitcoin (BTC) – aptuveni 305 miljonu ASV dolāru vērtībā. Eksperti pieļauj, ka uzbrukumā izmantotas privāto atslēgu zādzības vai adreses "saindēšanas" tehnikas.

Decentralizēto platformu DeFi projektu ievainojamība

DeFi projekti bieži tiek balstīti uz viedajiem līgumiem, kuru kodā var būt kļūdas vai drošības nepilnības. Hakeri var izmantot šīs nepilnības, lai piekļūtu protokola līdzekļiem, tos iztukšotu vai iegūtu kontroli pār lietotāju aktīviem.Protokolu veidi:

- Bitcoin protokols nosaka, kā darbojas Bitcoin (BTC) tīkla darījumi.

- Ethereum protokols nosaka, kā darbojas viedie līgumi un decentralizētās lietotnes programmas (dApps).

- DeFi projektiem katram ir savs protokols, kas nosaka aizdevumu noteikumus utt.

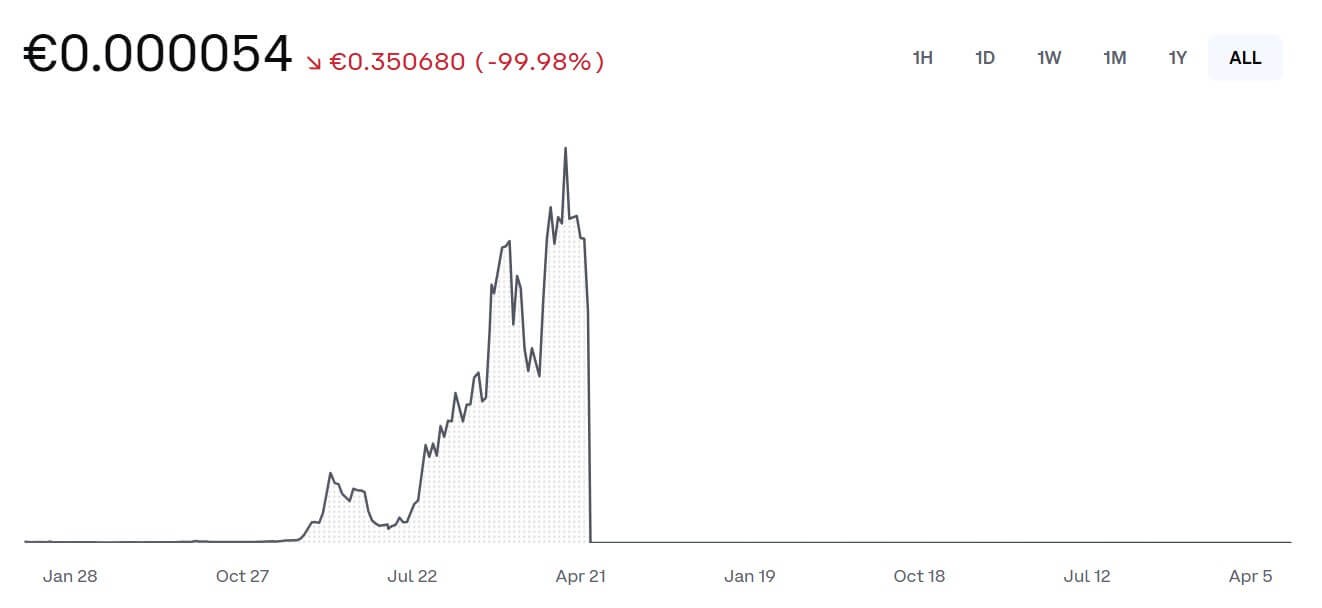

Stabilo monētu (stablecoins) risks

Lai gan stabilās kriptomonētas tiek minētas kā drošs risinājums svārstīgajā kriptoaktīvu tirgū, vairāki gadījumi, piemēram, Terra-Luna sabrukums parādīja (sk. attēlu: Terra-Luna sabrukums), ka dažas algoritmiskās stabilās monētas var zaudēt piesaisti tradicionālām valūtām, izraisot būtiskus zaudējumus investoriem.Attēls: Terra-Luna sabrukums

Avots: Ekrānšāviņš no www.coinbase.com/price/terra-luna

Avots: Ekrānšāviņš no www.coinbase.com/price/terra-luna

2022. gada maijā sabruka kriptoaktīvu projekts Terra, kurā ietilpa Terra-Luna stabilās monētas (UST), kas bija saistītas ASV dolāram. Tās vērtību nenodrošināja reāli aktīvi, bet tā balstījās uz algoritmisku tirgus mehānismu.

Kad investori sāka strauji pārdot UST, sistēma vairs nespēja saglabāt tās vērtību pie 1 USD. UST cena strauji samazinājās, un, lai to saglabātu piesaisti dolāram, tika izlaisti jauni Luna apjomi. Šī rīcība izraisīja strauju Terra-Luna žetona vērtības kritumu par vairāk nekā 90 % dažu stundu laikā. Pēc dažām dienām Luna praktiski kļuva bezvērtīga.

Viens no galvenajiem iemesliem bija neaizsargāts algoritmiskais stabilitātes modelis, kas balstījās uz aprēķiniem, nevis reāliem aktīviem. Šis sabrukums radīja milzīgus zaudējumus visā kriptoaktīvu tirgū, iznīcinot vairāk nekā 60 miljardus ASV dolāru no tirgus vērtības.

Maksa un darījumu izmaksu risks

Blokķēdes tīkla pārslodzes laikā darījumu maksa var ievērojami pieaugt, padarot maksājumu veikšanu neizdevīgu. Piemēram, Ethereum (ETH) tīklā gas fees var kļūt ļoti augstas, liedzot lietotājiem efektīvi pārvietot savus līdzekļus.

Ja tiek solīti augsti ienākumi vai garantēta peļņa, pastāv risks, ka tā ir krāpšana. Šāda veida piedāvājumos bieži izmanto maldinošu informāciju, lai piesaistītu investorus, kuri var zaudēt ieguldīto naudu.

Esi uzmanīgs un rūpīgi pārbaudi informāciju, lai izvairītos no krāpniekiem!

11. Fakti par kriptoaktīviem

Latvijas aviosabiedrība "airBaltic" kopš 2014. gada ir pirmā aviosabiedrība pasaulē, kas piedāvā iespēju iegādāties aviobiļeti par Bitcoin (BTC) un citiem kriptoaktīviem.Ir uzņēmumi, kuros tieši ar kriptoaktīviem nevar norēķināties, bet ir iespējams iegādāties dāvanu kartes par kriptoaktīviem, kuras izmantot preču un spēļu iegādei, piemēram, IKEA, Adidas, Airbnb, Burger King, Google Play, Microsoft un citi.

Salvadora bija pirmā valsts pasaulē, kas atzina Bitcoin (BTC) par oficiālu maksāšanas līdzekli līdzās ASV dolāram. Tas liek uzdot jautājumu, kāpēc šajā nelielajā, nabadzīgajā valstī par norēķinu līdzekli izvēlēts Bitcoin (BTC). Tomēr ar Bitcoin (BTC) nevar samaksāt ne par Salvadoras vīzu, ne norēķināties viesnīcās, restorānos un veikalos.

ASV kriptoaktīvi ir likumīgi, taču to izmantošana atšķiras atkarībā no katra štata regulējuma. Arvien vairāk uzņēmumu, piemēram, Subway un Microsoft, pieņem kriptomaksājumus, izmantojot platformas, piemēram, BitPay. ASV ir viens no lielākajiem kriptoaktīvu tirgiem pasaulē.

Dubaija, Apvienotie Arābu Emirāti, ir kļuvusi par vienu no pasaules blokķēdes tehnoloģiju un kriptoaktīvu inovāciju centriem. Daudzi luksusa veikali, restorāni un nekustamā īpašuma uzņēmumi pilsētā pieņem norēķinus ar kriptoaktīviem. Valdība aktīvi atbalsta digitālās ekonomikas attīstību, veicinot jaunu kriptoaktīvu projektu izaugsmi.

Šveice, Cūgas kantons (Crypto Valley) ir viens no pasaules līderiem kriptoaktīvu ieviešanā. Kriptoaktīvi tiek pieņemti maksājot par dažādiem valsts pakalpojumiem, kā arī veikalos, restorānos un uzņēmumos. Šajā reģionā darbojas daudzi blokķēdes uzņēmumi, padarot to par inovatīvu digitālās ekonomikas centru.